Zoom sur...

Fin de la TVS remplacée par la taxe annuelle sur les émissions de CO2 et celle sur les émissions de polluants atmosphériques

Les entreprises possédant des voitures particulières doivent acquitter la taxe sur les véhicules de sociétés (TVS). En 2023, la TVS est remplacée par 2 nouvelles taxes :

- La taxe annuelle sur les émissions de CO2,

- La taxe annuelle sur les émissions de polluants atmosphériques.

Qu’est-ce que c’ « était » ?

La taxe sur les véhicules de sociétés (TVS) est due, par les sociétés ayant leur siège social ou un établisse- ment en France à raison des véhicules de tourisme qu’elles utilisent, possèdent ou louent, en France, que ces véhicules soient immatriculés en France ou dans un autre État.

Qu’est-ce que cela devient ?

À compter du 1er janvier 2022, les véhicules de tourisme utilisés en France pour les besoins de la réalisation d’activités économiques seront soumis à 2 taxes annuelles :

- Une taxe sur les émissions de dioxyde de carbone,

- Une taxe relative aux émissions de polluants atmosphériques.

Ces taxes sont dues par les entreprises qui :

- Soit détiennent des « véhicules affectés à des fins économiques »,

- Soit en disposent dans le cadre d’une location ou d’une mise à disposition (location longue durée, c’est-à-dire pour une période de plus d’un mois civil ou de 30 jours consécutifs),

- Soit prennent en charge les frais d’acquisition ou d’utilisation de ces véhicules.

Les véhicules de tourisme soumis à ces taxes restent ceux :

- De la catégorie M1, à l’exception des véhicules à usage spécial qui ne sont pas accessibles en fauteuil roulant,

- Des catégories N1 de la carrosserie « Camion pick-up » comprenant au moins 5 places,

- À usages multiples de la catégorie N1 qui sont destinés au transport de voyageurs et de leurs bagages ou de leurs biens.

Sont exonérés de ces 2 taxes les véhicules suivants :

- Les véhicules électriques et hybrides (avec des émissions de dioxyde de carbone inférieures à 60 g/km),

- Les voitures combinant électricité et E85,

- Les voitures fonctionnant au GPL et au GNC,

- Les véhicules pouvant accueillir une personne en fauteuil roulant.

Avant d’appliquer le barème de l’une des 2 taxes, il convient de déterminer le coefficient d’affectation du véhicule à des fins économiques.

Le montant de la taxe est constitué par le produit de ce coefficient et du montant issu du barème qui la concerne.

Le coefficient d’affectation du véhicule à des fins économiques se calcule selon les modalités suivantes :

- Lorsque le véhicule est la propriété du déclarant : Nombre de jours sur l’année pendant lesquels le véhicule a été affecté à une activité économique / nombre de jours de l’année civile,

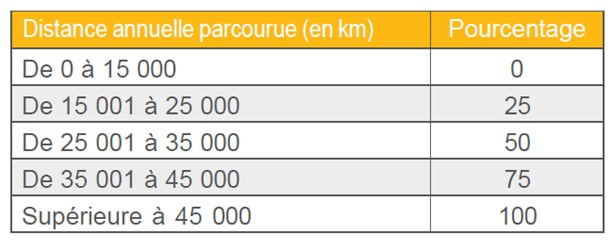

- Lorsque le véhicule n’est pas détenu par l’entre- prise mais qu’elle prend en charge les frais en fonction de la distance parcourue : en appliquant au taux calculé en 1, le pourcentage présenté dans le tableau ci-dessous :

- Sur option uniquement jusqu’au 1er janvier 2025 : par un calcul forfaitaire sur une base trimestrielle. Dans ce cas, le taux calculé en 1 est remplacé par le produit du pourcentage de 25 % par le nombre des périodes de 3 mois d’affectation du véhicule.

Qu’est-ce que c’est ?

Cette taxe repose sur le niveau d’émission de CO2 des véhicules de tourisme utilisés pour les besoins économiques du contribuable.

Comment se calcule cette taxe ?

Le calcul de cette taxe se base sur les éléments suivants :

- Sur le coefficient d’affectation du véhicule à des fins économiques (cf. supra),

- Sur la durée d’utilisation comptée en nombre de jours sur une année civile et selon le dispositif d’immatriculation dont dépend le véhicule,

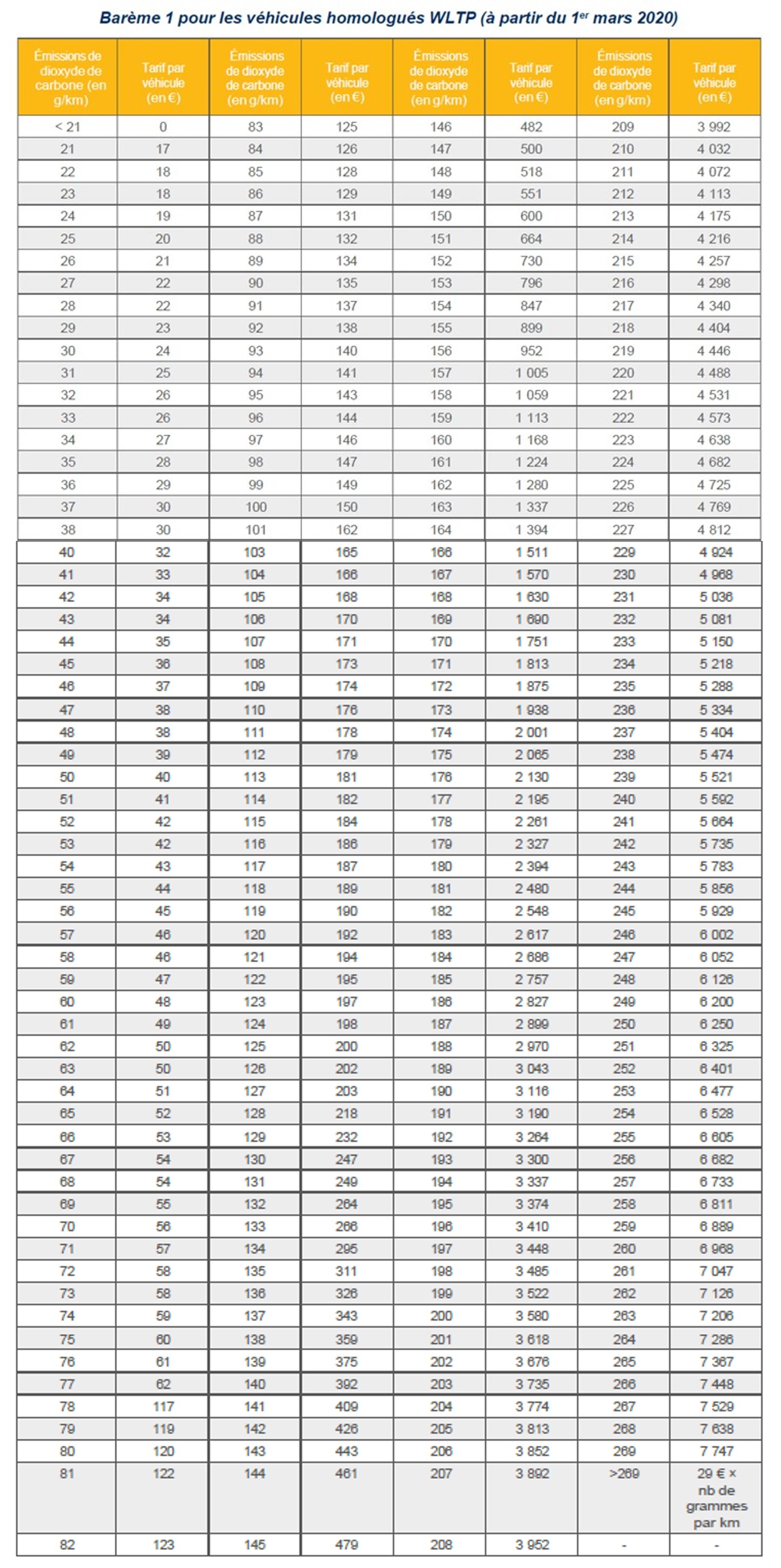

- Pour les véhicules immatriculés après le 1er mars 2020, c’est le dispositif d’homologation WLTP qui s’applique et qui permet de mesurer (barème 1) :

> La consommation de carburant,

> L’autonomie électrique,

> Les rejets de CO2 et autres polluants.

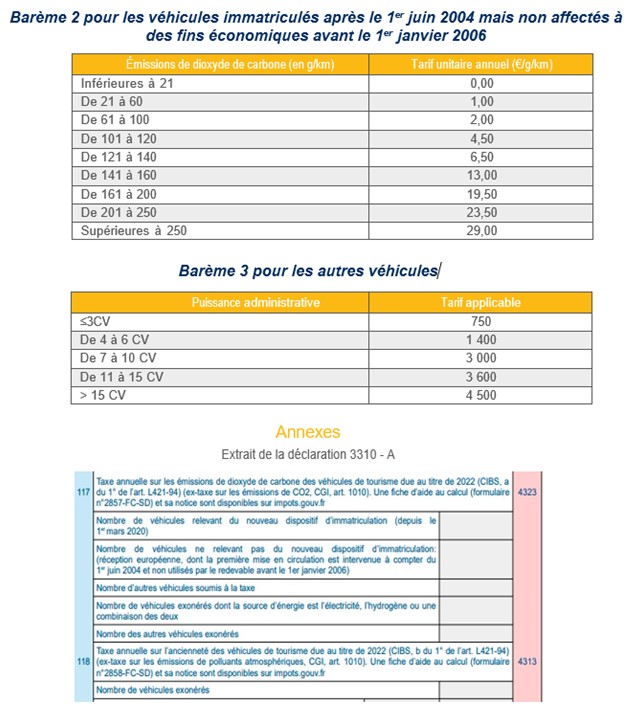

- Pour les véhicules utilisés depuis janvier 2006, mais dont la première mise en circulation a eu lieu après le 1er juin 2004, c’est la norme NEDC qui s’applique et qui permet de déterminer le taux d’émissions de CO2 (barème 2).

- Pour les véhicules qui ne relèvent pas de ces 2 dispositifs, c’est la puissance fiscale qui s’applique (barème 3).

Les barèmes correspondants sont présentés en annexe à la fin de la présente fiche.

Exonérations spécifiques à la taxe CO2 applicables aux véhicules hybrides

Les véhicules hybrides peuvent bénéficier d’une exonération spécifique, qui n’est pas applicable en matière de taxe sur l’ancienneté des véhicules.

Pour être considérés comme hybrides, les sources d’énergie des véhicules doivent combiner :

- Soit, d’une part, l’électricité ou l’hydrogène et, d’autre part, le gaz naturel, le gaz de pétrole liquéfié, l’essence ou le superéthanol E85,

- Soit, d’une part, le gaz naturel ou le gaz de pétrole liquéfié et, d’autre part, l’essence ou le superéthanol E85.

Cette exonération est permanente ou facultative en fonction des seuils fixés pour chacun des 3 barèmes ci-dessous :

- Barème 1 : 60 g/km pour une exonération permanente, 120 g/km et une ancienneté du véhicule de 3 ans maximum pour une exonération temporaire

- Barème 2 : 50 g/km pour une exonération permanente, 100 g/km et une ancienneté de 3 ans maximum pour une exonération temporaire,

- Barème 3 : 3 CV pour une exonération permanente, 6 CV et une ancienneté de 3 ans maximum pour une exonération temporaire.

Qu’est-ce que c’est ?

Cette taxe repose sur le niveau de pollution émis par la motorisation et l’année de mise en circulation des véhicules concernés.

Comment se calcule cette taxe ?

Le calcul de cette taxe se base sur les éléments suivants :

- Sur le coefficient d’affectation du véhicule à des fins économiques (cf. supra),

- Sur le barème ci-après, qui repose sur l’âge et le type de carburant du véhicule concerné.

L’administration fiscale considère que les véhicules ci-dessous consomment du gazole :

- Véhicule utilisant une source d’énergie combinant le gazole et un autre produit et émettant plus de 120 g/km de CO2, s’il s’agit de véhicules immatriculés en recourant à la méthode WLTP,

- Véhicules utilisant une source d’énergie combinant le gazole et un autre produit et qui émettent plus de 100 g/km de CO2, s’il s’agit de véhicules ayant fait l’objet d’une réception européenne et immatriculés pour la première fois à compter du 1er juin 2004 et qui n’étaient pas utilisés par le redevable avant le 1er janvier 2006,

- Véhicules dont la puissance administrative excède 6 CV s’ils ne relèvent pas des 2 précédentes catégories.

Les formalités de déclaration et de paiement de la taxe sur les émissions de CO2 dépendent du statut de l’entreprise au regard de la TVA :

- Les redevables soumis au régime réel normal d’imposition ou les non redevables de la TVA doivent déclarer la taxe sur l’annexe n°3310 - A de la déclaration à déposer au cours du mois de janvier suivant la période d’imposition, les personnes non redevables de la TVA ayant jusqu’au 25 janvier pour faire cette déclaration,

- Les redevables soumis au régime simplifié d’im- position en matière de TVA doivent utiliser le formulaire n°3517 (CA12) qui doit être déposé au titre de l’exercice au cours duquel la taxe est devenue exigible.

L’administration fiscale propose une fiche d’aide au calcul (formulaire n° 2858-FC-SD) sur impots.gouv.fr.