- Americas

- Asia Pacific

- Europe

- Middle East and Africa

전환사채시장 점검 및 추가 보완방안 마련

[출처: 금융감독원, 2022.09.07]

1. 검토 배경

□ ’21.10월, 금융위는 전환사채가 최대주주의 편법적 지분확대에 이용되는 등 불공정거래에 악용되는 사례를 방지하기 위해「증권의 발행 및 공시 등에 관한 규정」을 개정(’21.12월 시행)하였습니다.

<주요 내용 (※상장회사 CB‧BW 대상) >

|

(전환가액 조정, Refixing) 전환가액 하향조정이 가능한 사모발행 CB에 대해 주가 상승시에도 상향조정을 의무화

☞ 전환가액 하향조정 이후 주가가 상승하더라도 하향조정된 전환가액에 따라 CB가 주식으로 전환될 경우 기존 일반주주들의 지분가치가 과도하게 희석되는 것을 방지

(콜옵션 제한) 최대주주 및 특수관계인에게 콜옵션 부여 CB 발행시, 콜옵션 행사한도를 CB발행 당시 지분율 한도로 제한하고, 콜옵션 관련 공시의무 강화

☞ 콜옵션을 활용하여 CB가 최대주주의 지분확대 수단으로 악용되는 것을 방지 |

ㅇ 아울러, 회계 측면에서도 CB 시장의 투명성 제고를 위해 「전환사채 콜옵션 회계처리에 대한 감독지침*」을 마련한 바 있습니다.

* 제3자 지정 콜옵션부 CB를 발행한 기업은 보유하고 있는 콜옵션을 별도의 파생상품 자산으로 구분하여 회계처리하고 발행조건도 주석공시(‘22.5.4. 보도자료 참조)

□ 한편, 리픽싱 등에 대한 규제강화가 기업의 자금조달을 과도하게 제약*할 가능성에 대한 우려가 제도개선 과정에서 제기되었습니다.

* 리픽싱은 CB의 투자매력도를 높여 자금조달을 원활하게 해주는 순기능 있음

⇨ 개정규정 시행(’21.12.1일) 이후 전환사채 시장의 발행동향을 점검하였고 추가적인 제도보완방안을 마련하였습니다.

2. 전환사채 시장 동향 (※상장사, 이사회 결의일 기준)

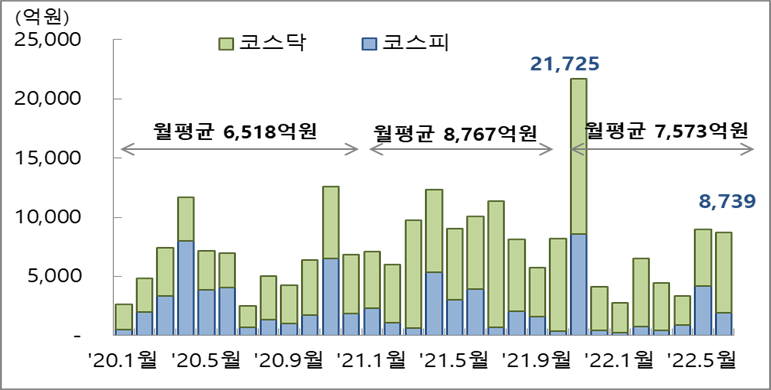

□ (발행규모) 금년 상반기중 월평균 CB 발행금액은 5,790억원으로, 전년동기(9,046억원) 대비 36% 감소하였습니다.

* 월평균 발행금액(억원): (’20.上)6,773 (‘20.下)6,263 (’21.上)9,046 (‘21.下)9,873 (’22.上)5,790

ㅇ 이는 일반회사채 발행량 감소추이(전년동기比 △29.2%)와 유사한 수준입니다.

ㅇ 다만, 규정개정 직전 先발행규모(’21.11월, 2.2조원)을 포함할 경우,

월평균 CB 발행금액은 일시적 변동 후 회복흐름을 보이고 있다고 평가됩니다.

* 월평균 발행금액(억원): (’20년)6,518 (‘21.1~10월)8,767 (’21.11월~‘22.6월)7,573

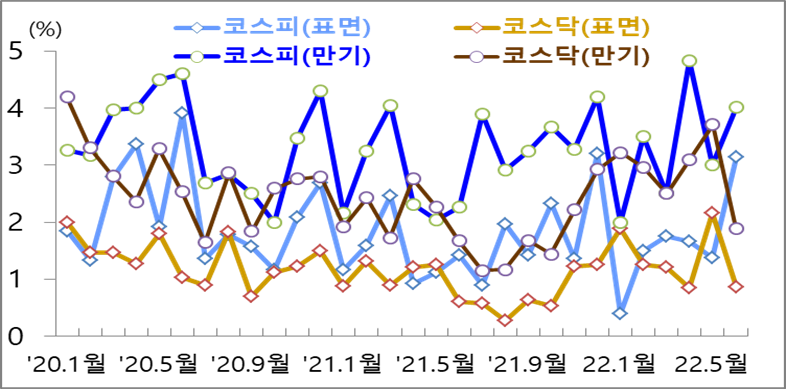

□ (발행금리) 코로나19 대응을 위한 유동성 확대 등에 따라 ’20년중

소폭 하락하였으나, 최근 기준금리 인상 등 영향으로 소폭 상승하였습니다.

* 다만, CB의 경우 발행금리뿐만 아니라 전환차익까지 감안하여 수익률이

결정되는 만큼, 통상적인 회사채 금리와 비교하기 어려운 측면

CB 발행규모(유가‧코스닥)

CB 발행금리(유가‧코스닥)

① (리픽싱 비중) 개정규정 시행 이후 리픽싱 조건을 부여한 CB발행 비중은 하락(건수기준 ’21년 88.5% → ’22.上 65.2%)하였습니다.

□ (콜옵션 비중) 개정규정 시행 이후 콜옵션 조건을 부여한 CB 발행 비중도 하락(건수기준 ’21년 72.4% → ’22.上 61.0%)하였습니다.

리픽싱 및 콜옵션 부여 CB 발행 비중

|

(단위 : %) |

‘21.1Q |

‘21.2Q |

‘21.3Q |

‘21.4Q |

‘21년 |

‘22.1Q |

‘22.2Q |

‘22.上 |

|

|

리픽싱 |

건수 |

89.7 |

92.1 |

88.6 |

83.5 |

88.5 |

68.0 |

62.9 |

65.2 |

|

금액 |

68.1 |

82.8 |

96.0 |

69.4 |

78.7 |

42.7 |

39.9 |

41.0 |

|

|

콜옵션 |

건수 |

61.1 |

72.9 |

77.9 |

75.6 |

72.4 |

57.3 |

64.0 |

61.0 |

|

금액 |

71.9 |

78.3 |

91.8 |

75.2 |

79.1 |

57.6 |

85.3 |

74.4 |

|

3. 평가 및 보완필요성

◇ (시장 영향) 현재로서는 개정규정 시행(’21.12월)이 CB 시장을 통한 기업 자금조달을 크게 제약하지는 않은 것으로 판단

* 다만, 최근 금리상승 등으로 기업자금조달 여건이 악화된 만큼, CB 시장도 악화 소지

◇ (주요 성과) 자금조달을 크게 제약하지 않는 상황에서 리픽싱 및콜옵션 조건이 부여된 CB 발행비중이 하락 추세

◇ (보완 사항) 리픽싱‧콜옵션이 가능한 여타 메자닌 증권과의 규제형평성 문제 및 풍선효과 가능성 → 제도적 보완 필요

□ (시장 영향) 개정규정 시행(’21.12월)이 기업의 자금조달을 크게 제약하지 않는 범위에서 시장에 어느정도 안착한 것으로 판단됩니다.

ㅇ CB 발행규모는 전년 대비 다소 축소되었으나, 규정개정으로 인한 큰 충격이 있다고 보기는 어려운 상황입니다.

* ‘21년 대비 발행규모가 다소 감소(월평균 약 △1,200억원)하였으나, 이는 ’21년중 풍부한 유동성을 바탕으로 CB 발행량이 많았던 점을 감안할 필요[※월평균 발행금액(억원) : (’20년)6,518 (‘21.1~10월)8,767 (’21.11월~‘22.6월)7,573]

ㅇ 다만, 최근 물가‧금리‧환율 상승, 원자재 애로 등으로 전반적인 기업자금조달 여건이 악화된 만큼, CB 시장상황도 악화될 소지도 있습니다.

* 일각에서는 기존 CB 투자자들이 최근 주가하락 등으로 주식전환을 포기하고 조기상환청구권(풋옵션)을 행사함에 따라 발행기업 자금애로가 악화될 가능성 제기

□ (주요 성과) 제도개선 이후 리픽싱‧콜옵션 부여 비중이 감소하였습니다.

ㅇ 지난 제도개선은 CB가 최대주주 지분확대에 악용되고 일반 주주의

지분가치가 희석되는 문제를 규제하기 위한 것임을 감안하면,

- 기업자금조달을 크게 제약하지 않은 상황에서 리픽싱 및 콜옵션

활용비중이 낮아진 것은 긍정적으로 평가할 수 있습니다.

□ (보완 사항) 다만, (상환)전환우선주 등 리픽싱‧콜옵션이 가능한 여타

메자닌 증권과의 규제형평성 문제 및 풍선효과 가능성에 대한 우려도 존재합니다.

ㅇ 리픽싱‧콜옵션 조건이 부여된 (상환)전환우선주의 경우, CB‧BW와 마찬가지로 최대주주의 편법적 지분확대 및 기존 주주의 지분가치 희석 등의 문제가 발생할 수 있으나,

- 해당 종류주식은 주로 비상장회사가 발행한다는 점 등을 감안하여 지난 제도개선 대상(상장회사 CB‧BW)에서 제외되었습니다.

ㅇ 그러나, 상장회사도 리픽싱‧콜옵션 조건을 부여한 (상환)전환우선주

발행을 지속하고 있는 만큼, 대응방안 마련이 필요하다고 판단됩니다.

- 콜옵션 부여 현황을 분석한 결과, ’21.11~’22.6월 기준 콜옵션부 (상환)전환우선주 중 콜옵션을 발행회사에 부여한 경우가 18.4%, 발행회사 및 (발행회사가 지정하는) 제3자는 77.4%, 최대주주는 4.1%였습니다.

- 발행회사 지정 제3자가 최대주주가 될 수 있다는 점을 감안할 때, 최대주주가 콜옵션을 행사할 수 있는 경우는 최대 81.5%(=77.4+4.1) 수준으로 예상됩니다.

상장법인의 ’(상환)전환우선주’ 리픽싱‧콜옵션 조건 부여 현황

|

(건수:건, 금액:억원) |

‘21.9 |

‘21.10 |

‘21.11 |

‘21.12 |

‘22.1 |

‘22.2 |

‘22.3 |

‘22.4 |

‘22.5 |

‘22.6 |

|||

|

총 발행 건수 |

5 |

2 |

13 |

8 |

1 |

2 |

6 |

4 |

12 |

8 |

|||

|

리픽싱 (하향) |

건수 |

4 |

0 |

11 |

5 |

0 |

1 |

3 |

0 |

10 |

7 |

||

|

금액 |

1,430 |

0 |

2,525 |

269 |

0 |

148 |

561 |

0 |

2,567 |

820 |

|||

|

리픽싱 (상‧하향) |

건수 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

0 |

0 |

0 |

||

|

금액 |

0 |

0 |

0 |

0 |

0 |

0 |

700 |

0 |

0 |

0 |

|||

|

콜옵션 |

건수 |

0 |

0 |

3 |

1 |

0 |

0 |

1 |

2 |

7 |

5 |

||

|

금액 |

0 |

0 |

625 |

46 |

0 |

0 |

15 |

1,115 |

2,146 |

877 |

|||

|

회사 |

건수 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

2 |

0 |

||

|

금액 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

890 |

0 |

|||

|

회사 or 제3자 |

건수 |

0 |

0 |

3 |

1 |

0 |

0 |

1 |

2 |

4 |

5 |

||

|

금액 |

0 |

0 |

625 |

46 |

0 |

0 |

15 |

1,115 |

1,056 |

877 |

|||

|

최대 주주 |

건수 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

1 |

0 |

||

|

금액 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

200 |

0 |

|||

4. 대응방안

□ (모니터링) 기준금리 인상, 원자재 수급불안 지속 등으로 전반적인 중소기업의 자금애로 확대가 우려되는 상황인 만큼, CB 시장동향에 대해서도 면밀한 모니터링을 지속하겠습니다.

□ (제도개선) 상장회사가 발행하는 (상환)전환우선주에 대해서도 (CB‧BW와 동일하게) 리픽싱‧콜옵션 규제를 적용하겠습니다.

ㅇ (리픽싱 규제) 상장회사가 (상환)전환우선주를 사모*발행하는 경우 주가상승시 전환가액 상향조정을 의무화합니다.

* 현행 CB‧BW 규제와의 형평성‧규제정합성 제고, 공모의 경우 증권신고서 제출의무 등 강화된 발행절차 규제가 적용되는 점 등 감안

- (조정의무) 주가 하락에 따른 전환가액 조정 이후 주가가 상승할 경우 전환가액 ‘상향조정’을 의무화합니다.

- (조정범위) 상향조정시 조정범위는 최초 전환가액 이내로 제한합니다.

ㅇ (콜옵션 규제) 콜옵션 행사한도를 제한하고 공시의무를 부과합니다.

- (행사한도) 최대주주 및 특수관계인의 콜옵션 행사한도는 (상환)전환우선주 발행 당시의 지분율 이내로 제한합니다.

- (공시의무) 제3자의 콜옵션 행사, 상장법인이 자기 (상환)전환우선주를 제3자에게 매도시 발행회사에 공시의무를 부과합니다.

5. 추진계획

□ 금년중 「증권의 발행 및 공시 등에 관한 규정」을 개정하겠습니다. (9월중 규정개정 예고)

□ 아울러, 전환사채 등 시장상황을 지속 점검하는 가운데, 추가적인 제도개선방안을 강구해 나가겠습니다.

< 용어 설명 >

▪전환사채(Convertible Bonds) : 회사가 발행하는 사채로서 사채 보유자의 의사에 따라 사채를 발행하는 회사의 주식으로 전환할 수 있는 전환권이 부착된 사채

▪신주인수권부사채(Bond with Warrant) : 발행 후 일정한 기간 내에 정해진 가격으로 신주발행을 청구할 수 있는 권리가 부여된 회사채

▪전환우선주(Convertible Preference Shares) : 다른 종류의 주식으로 전환될 수 있는 권리가 부여된 우선주

▪상환우선주(Redeemable Preference Shares) : 회사가 상환하거나 주주가 회사에 상환을 청구할 수 있는 권리가 부여된 우선주

▪상환전환우선주(Redeemable Convertible Preference Shares) : 상환우선주와 전환우선주가 결합된 형태의 우선주

▪리픽싱(리셋) : 주가 변동시 전환가액(전환사채 등을 주식으로 전환할 경우 그 전환비율)을 조정하는 행위

▪콜옵션(매수선택권) : 미리정한 가액으로 신주 등을 인수하거나 주식 등을 매수할 수 있는 권리