Résumé du budget du Québec 2020 - 2021

Le deuxième budget du ministre des Finances, M. Éric Girard, a été déposé le 10 mars 2020. Voici les grandes lignes du budget 2020-2021.

Instauration du crédit d’impôt relatif à l’investissement et à l’innovation

Le crédit d’impôt relatif à l’investissement et à l’innovation (C3i) sera accordé à une société admissible qui acquiert, après le 10 mars 2020 et avant 2025, du matériel de fabrication ou de transformation, du matériel informatique ou certains progiciels.

Le taux du crédit d’impôt sera de 10 %, de 15 % ou de 20 %. Il sera déterminé en fonction du lieu et de l’indice de vitalité économique du territoire où seront réalisés les investissements.

Le C3i sera pleinement remboursable pour les PME et non remboursable pour les grandes entreprises. Dans certaines situations, le C3i sera partiellement remboursable. La partie non remboursable du crédit d’impôt, pour une année d’imposition, pourra alors être reportée à une autre année d’imposition.

Les dépenses admissibles pour un bien seront celles excédant 12 500 $ pour l’acquisition de matériel de fabrication et de transformation. Ce seuil sera de 5 000 $ pour le matériel informatique et les progiciels de gestion.

Le C3i remplacera le crédit d’impôt pour investissement. Une société pourra toutefois choisir, à certaines conditions, de bénéficier du crédit d’impôt pour investissement selon ses modalités actuelles.

Sociétés admissibles

La législation fiscale sera modifiée pour que l’expression « société admissible » désigne une société qui exploite une entreprise au Québec et y a un établissement, à l’exception des sociétés exclues.

Une société admissible membre d’une société de personnes admissible pourra, à certaines conditions, bénéficier du C3i à l’égard de sa part des frais déterminés engagés par la société de personnes pour l’acquisition d’un bien déterminé.

Bien déterminé

Un bien déterminé comprendra :

- du matériel de fabrication et de transformation (catégorie 43 ou 53);

- du matériel informatique (catégorie 50) ;

- un progiciels de gestion (faisant partie de la catégorie 12).

Frais déterminés

Les frais déterminés à l’égard desquels le crédit d’impôt relatif à l’investissement et à l’innovation sera demandé devront avoir été payés au moment de la demande du crédit d’impôt. Lorsque les frais déterminés seront payés plus de 18 mois suivant la fin de l’année d’imposition où ils auront été engagés, ces frais déterminés seront alors des frais déterminés de la société admissible pour l’année d’imposition ou de la société de personnes admissible pour l’exercice financier, selon le cas, où ils auront été payés.

Taux du crédit d’impôt

Les entreprises de l’ensemble des régions du Québec pourront bénéficier du C3i. Celles établies dans les communautés métropolitaines de Montréal et de Québec profiteront d’un taux de 10 % sur leurs investissements admissibles.

Afin d’appuyer davantage les entreprises situées hors de ces communautés métropolitaines, le gouvernement bonifiera leur taux du C3i à 15 %.

Pour tenir compte des défis économiques particuliers dans certaines régions, le gouvernement majorera le taux du crédit d’impôt à 20 % dans les territoires dont l’indice de vitalité économique se situe parmi les 25 % les plus faibles au Québec.

Date d’application

Le crédit d’impôt relatif à l’investissement et à l’innovation s’appliquera à l’égard des frais déterminés engagés après le 10 mars 2020, mais avant le 1er janvier 2025, pour l’acquisition d’un bien déterminé après le 10 mars 2020, mais avant le 1er janvier 2025.

Instaurer la déduction incitative pour la commercialisation des innovations

Pour être admissible à la déduction incitative pour la commercialisation des innovations (DICI), une entreprise devra avoir un établissement au Québec, y commercialiser une propriété intellectuelle (PI) et avoir engagé au Québec des dépenses en R-D.

La PI admissible désigne un bien incorporel juridiquement protégé qui est :

>soit une invention protégée par :

- un brevet ou un certificat de protection supplémentaire,

- un certificat d’obtention végétale;

>soit un logiciel protégé par des droits d’auteur.

De plus, pour se qualifier d’actif de PI admissible, le bien devra résulter d’activités de R-D effectuées en tout ou en partie au Québec.

Les revenus tirés de la commercialisation de ces PI, dont ceux provenant de la vente ou de la location de biens, de prestations de services et de redevances, pourront bénéficier de la DICI.

Ces revenus seront imposés à un taux effectif de 2,0 %, ce qui représente une réduction de 9,5 points de pourcentage par rapport au taux général.

De plus, afin de faciliter l’application de la DICI, une méthode de calcul simplifiée sera offerte, ce qui favorisera son adoption, notamment par les PME.

Par ailleurs, à partir du 1er janvier 2021, la DICI remplacera la déduction pour sociétés innovantes (DSI), en vigueur depuis le 1er janvier 2017. Les entreprises qui sont présentement admissibles à la DSI seront admissibles à la DICI.

Date d’application

Cette nouvelle déduction s’appliquera à l’égard d’une année d’imposition d’une société qui commencera après le 31 décembre 2020.

Élimination du seuil d’exclusion au regard des crédits d’impôt pour la

R-D favorisant la collaboration avec des entités de recherche

En vertu du seuil d’exclusion des dépenses, aucune aide fiscale n’est consentie à l’égard des dépenses de R-D par ailleurs admissibles, d’un contribuable ou d’une société de personnes, qui se situent en deçà d’un seuil qui lui est applicable pour une année d’imposition. Ce seuil correspond à un montant de 50 000 $ qui augmente de façon linéaire jusqu’à 225 000 $ lorsque l’actif du contribuable ou de la société de personnes, selon le cas, varie entre 50 et 75 millions de dollars.

La législation fiscale sera modifiée de façon à éliminer le seuil d’exclusion relatif aux dépenses admissibles afférentes à un contrat de recherche universitaire, à un contrat de recherche admissible conclu avec un centre de recherche public admissible, à un projet de recherche précompétitive réalisé en partenariat privé, ou encore aux cotisations ou aux droits versés à un consortium de recherche admissible.

La suppression du seuil d’exclusion des dépenses ne s’appliquera pas au crédit d’impôt remboursable « R-D salaire ». Toutefois, aux fins du calcul de celui-ci, la règle prévoyant le fractionnement du seuil d’exclusion entre les différents crédits d’impôt R-D continuera de s’appliquer comme si la définition des dépenses réductibles s’appliquait encore aux autres crédits d’impôt remboursables pour la R-D.

Date d’application

Ces modifications s’appliqueront aux dépenses engagées par un contribuable ou une société de personnes pour une année d’imposition ou un exercice financier, selon le cas, qui débutera après le 10 mars 2020 relativement à des travaux de R-D effectués après ce jour.

Instauration du crédit d’impôt capital synergie

Ce crédit d’impôt vise à inciter les entreprises établies à investir dans le capital-actions des PME québécoises.

Principaux paramètres de la mesure

Les entreprises qui investiront dans une PME admissible pourront bénéficier d’un crédit d’impôt non remboursable équivalant à 30 % de la valeur de leur investissement en actions admissibles, qui pourra atteindre, pour une société, 225 000 $ annuellement. Les investissements admissibles seront donc limités annuellement à 750 000 $ par investisseur.

Les PME admissibles désigneront les sociétés privées sous contrôle canadien, ayant un établissement stable au Québec, dont le capital versé est inférieur à 15 M$ et dont le revenu brut est inférieur à 10 M$ et les sociétés en activité dans un secteur admissible depuis au moins un an.

Les secteurs admissibles seront ceux œuvrant dans les technologies vertes, les technologies de l’information, les sciences de la vie, l’intelligence artificielle et le secteur manufacturier innovant.

Les investisseurs admissibles désigneront les sociétés par actions ayant un établissement au Québec et n’ayant pas de lien de dépendance avec la PME admissible ainsi que les sociétés n’ayant pas comme activité principale le financement ou l’investissement en entreprise.

Les investissements admissibles seront ceux sous forme de capital-actions, limité à :

- une prise de participation n’entraînant pas le contrôle d’une PME admissible;

- 750 000 $ par année par investisseur;

- 1 M$ par année par PME admissible.

L’obtention de ce crédit requiert une période de détention minimale de cinq ans.

Date d’application

Le crédit d’impôt capital synergie s’appliquera à l’égard d’une souscription d’actions effectuée après le 31 décembre 2020.

Modifications apportées à la taxe compensatoire des institutions financières

La législation fiscale sera modifiée afin que le taux de la taxe compensatoire de même que le montant maximal assujetti d’une société de prêts indépendante, d’une société de fiducie indépendante et d’une société indépendante faisant le commerce de valeurs mobilières soit réduit par rapport au taux et au montant maximal assujetti d’une telle entité associée à une banque ou à une autre grande institution financière.

Le taux de la taxe compensatoire de même que le montant maximal assujetti d’une société de prêts indépendante, d’une société de fiducie indépendante et d’une société indépendante faisant le commerce de valeurs mobilières seront ceux applicable aux « autres personnes » à compter du 1er avril 2020.

Améliorer la transparence corporative

Dans le cadre du budget 2020-2021 et afin de poursuivre ses efforts pour améliorer la transparence corporative, le gouvernement :

- exigera des entreprises qu’elles déclarent au Registraire des entreprises du Québec (REQ) les informations relatives aux bénéficiaires ultimes;

- permettra d’effectuer des recherches par nom d’une personne physique au registre des entreprises;

- interdira l’émission de bons de souscription ou d’options d’achat d’actions au porteur.

Le gouvernement s’assurera d’optimiser la transparence corporative tout en protégeant la vie privée et les renseignements personnels. Des modifications législatives seront nécessaires à cette fin.

Mise en place d’un crédit d’impôt remboursable pour les PME à l’égard des personnes ayant des contraintes sévères à l’emploi

Ce crédit d’impôt remboursable sera accordé à une société admissible qui aura à son emploi un particulier ayant des contraintes sévères à l’emploi. Ce crédit sera égal au montant des cotisations de l’employeur payées par la société relativement à un tel employé. Les cotisations admissibles comprennent la cotisation au Fonds des services de santé, au Régime de rentes du Québec, au Régime québécois d’assurance parentale et à la Commission des normes, de l’équité, de la santé et de la sécurité du travail.

Une société admissible membre d’une société de personnes admissible pourra également bénéficier de ce crédit d’impôt remboursable à l’égard de sa part des cotisations de l’employeur payées par la société de personnes relativement à un employé ayant des contraintes sévères à l’emploi.

Modifications apportées au crédit d’impôt remboursable pour la production cinématographique ou télévisuelle québécoise

Modification de la définition d’un film adapté d’un format étranger

Un film, y compris une émission télévisuelle, qui n’est pas conçu à partir d’un format étranger bénéficie d’un taux de base plus élevé qu’un film adapté d’un format étranger.

Afin que l’aide fiscale accordée au moyen du crédit d’impôt continue de prioriser la création originale québécoise, la Loi concernant les paramètres sectoriels de certaines mesures fiscales (ci-après appelée « loi-cadre ») sera modifiée de façon que les conditions définissant un film adapté d’un format étranger dans le cas d’un film dont le premier marché visé est le marché télévisuel s’appliquent également au film dont le premier marché visé est le marché de la diffusion en ligne.

Cette modification s’appliquera à l’égard d’une production cinématographique ou télévisuelle pour laquelle une demande de décision préalable, ou une demande de certificat si aucune demande de décision préalable n’a été présentée relativement à cette production, sera présentée à la Société de développement des entreprises culturelles (SODEC) après le 10 mars 2020.

Modification des exigences pour l’application du taux bonifié pour un film de langue française

Le crédit d’impôt remboursable pour la production cinématographique ou télévisuelle québécoise dispose de plusieurs taux de base.

La loi-cadre sera modifiée de sorte que, à l’instar des films dont le premier marché visé est le marché télévisuel, certains films de langue française dont le premier marché visé est celui de la diffusion en ligne bénéficieront également du taux de base bonifié pour la production de films en langue française.

Cette modification s’appliquera à l’égard d’une production cinématographique ou télévisuelle pour laquelle une demande de décision préalable, ou une demande de certificat si aucune demande de décision préalable n’a été présentée relativement à cette production, sera présentée à la SODEC après le 10 mars 2020.

Bonification du crédit d’impôt remboursable pour la production d’enregistrements sonores

La législation fiscale sera modifiée de façon à augmenter le plafond des dépenses de main-d’œuvre admissibles au crédit d’impôt remboursable pour la production d’enregistrements sonores à 65 % des frais de production d’un bien admissible.

Cette modification s’appliquera à l’égard d’un bien admissible pour lequel une demande de décision préalable, ou une demande de certificat si aucune demande de décision préalable n’a été présentée, sera présentée auprès de la SODEC après le 10 mars 2020.

Bonification du crédit d’impôt remboursable pour la production d’enregistrements sonores

La législation fiscale sera modifiée de façon à augmenter le plafond des dépenses de main-d’œuvre admissibles au crédit d’impôt remboursable pour la production d’enregistrements sonores à 65 % des frais de production d’un bien admissible.

Cette modification s’appliquera à l’égard d’un bien admissible pour lequel une demande de décision préalable, ou une demande de certificat si aucune demande de décision préalable n’a été présentée, sera présentée auprès de la SODEC après le 10 mars 2020.

Bonification du crédit d’impôt remboursable pour la production de spectacles

La législation fiscale sera modifiée de façon à augmenter le plafond des dépenses de main-d’œuvre admissibles au crédit d’impôt remboursable pour la production de spectacles à 65 % des frais de production du spectacle.

Les montants maximaux de crédit d’impôt à l’égard d’un spectacle admissible, que ce soit une comédie musicale, un spectacle d’humour ou tout autre spectacle, demeurent inchangés.

Cette modification s’appliquera à l’égard d’un spectacle dont la première période d’admissibilité se terminera après le 10 mars 2020 et pour laquelle une demande de décision préalable, ou une demande de certificat si aucune demande de décision préalable n’a été présentée relativement à cette période, sera présentée auprès de la SODEC après le 10 mars 2020.

Modification apportée à la notion d’interactivité pour l’application des crédits d’impôt remboursables pour la production de titres multimédias

Afin qu’un titre multimédia soit un titre multimédia admissible pour l’application d’un crédit d’impôt – volet général ou d’un crédit d’impôt – volet spécialisé, il doit être édité sur un support électronique et être régi par un logiciel permettant l’interactivité.

Or, un titre multimédia peut comporter différents niveaux d’interactivité. De façon à préciser le niveau d’interactivité requis pour qu’un titre multimédia puisse être reconnu par Investissement Québec en tant que titre multimédia admissible pour l’application tant du crédit d’impôt – volet général que du crédit d’impôt – volet spécialisé, une modification sera apportée à la Loi concernant les paramètres sectoriels de certaines mesures fiscales.

Un titre pourra ainsi être considéré comme régi par un logiciel permettant l’interactivité pour autant que les conditions relatives à la participation de l’utilisateur au déroulement du contenu du titre soient satisfaites pour la totalité ou presque de ce déroulement.

Date d’application

Cette modification s’appliquera, tant à l’égard du crédit d’impôt – volet général qu’à l’égard du crédit d’impôt – volet spécialisé, relativement à une demande d’attestation qui aura été présentée à Investissement Québec après le 10 mars 2020 pour une année d’imposition débutant après ce jour.

Modification apportée aux activités admissibles aux crédits d’impôt pour le développement des affaires électroniques (CDAE)

La législation fiscale sera modifiée de façon qu’une activité de conception ou de développement de solutions de commerce électronique permettant une transaction monétaire entre la personne pour le compte de qui cette conception ou ce développement est réalisé et la clientèle de cette personne (par exemple, la conception et le développement de sites Web) ne soit plus une activité admissible pour l’application du CDAE.

Toutefois, une telle activité de conception ou de développement de solutions de commerce électronique pourra être une activité admissible si elle est accessoire à une activité admissible relative au développement ou à l’intégration d’un système d’information ou d’une infrastructure technologique.

Date d’application

Cette modification s’appliquera à une année d’imposition d’une société qui commencera après le 10 mars 2020.

Mesures touchant les particuliers

Instauration d’un crédit d’impôt remboursable pour les personnes aidantes

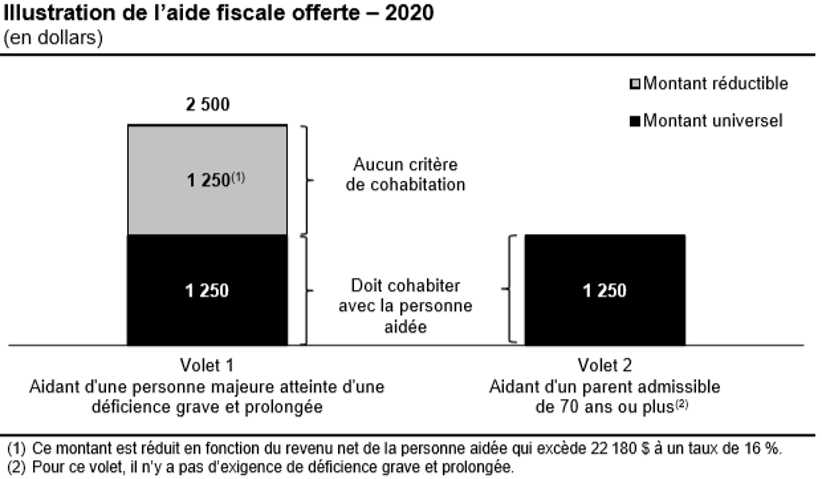

Dès 2020, les quatre volets existants du crédit d’impôt pour les aidants naturels d’une personne majeure seront remplacés pour faire place au nouveau crédit d’impôt remboursable, appelé « crédit d’impôt pour les personnes aidantes », qui se déclinera en deux volets :

- volet 1 : aide fiscale de base universelle de 1 250 $ (si cohabitation) et aide réductible de 1 250 $ (sans exigence de cohabitation) pour une personne aidante prenant soin d’une personne de 18 ans ou plus atteinte d’une déficience grave et prolongée qui a besoin d’assistance pour accomplir une activité courante de la vie quotidienne;

- volet 2 : aide fiscale universelle de 1 250 $ pour une personne aidante qui soutient et cohabite avec un proche âgé de 70 ans ou plus.

Le graphique ci-dessous illustre les deux volets du nouveau crédit d’impôt.

Montants du crédit d’impôt selon les nouveaux volets

Tant pour l’application du volet 1 que du volet 2 du nouveau crédit d’impôt, une personne aidante aura droit à un montant universel non réductible de 1 250 $ lorsqu’elle résidera, en cohabitation, dans un même établissement domestique autonome que la personne aidée admissible, si elle satisfait par ailleurs aux autres critères lui donnant ouverture à ce crédit d’impôt.

Selon le volet 1 du nouveau crédit d’impôt, la personne aidante d’une personne aidée admissible de 18 ans ou plus ayant une déficience grave et prolongée des fonctions mentales ou physiques et qui, selon l’attestation d’un professionnel de la santé, a besoin d’assistance pour accomplir une activité courante de la vie quotidienne, bénéficiera d’une aide additionnelle réductible pouvant atteindre 1 250 $ pour l’année, portant ainsi l’aide potentielle sous le volet 1 à 2 500 $ si elle cohabite avec la personne aidée admissible.

Par contre, si la personne aidante ne cohabite pas avec la personne aidée admissible, seul un montant réductible pouvant atteindre 1 250 $ constituera alors l’aide à laquelle elle aura droit, et ce, selon le volet 1 du crédit d’impôt.

La réduction du montant de 1 250 $ s’effectuera de la même façon que présentement, c’est-à-dire selon un taux de 16 % pour chaque dollar de revenu de la personne aidée admissible qui excède le seuil de réduction applicable pour l’année. Pour l’année 2020, ce seuil de réduction est de 22 180 $.

Notion de « personnes aidées admissibles »

À compter de 2020, le crédit d’impôt sera dorénavant ouvert, dans le cadre du volet 1, aux personnes aidantes qui prodiguent de l’aide aux personnes aidées admissibles suivantes :

- conjoint âgé d’au moins 18 ans, mais de moins de 70 ans, s’il est atteint d’une déficience grave et prolongée des fonctions mentales ou physiques et nécessite de l’assistance pour accomplir une activité courante de la vie quotidienne;

- personne de la famille de 18 ans ou plus atteinte d’une déficience grave et prolongée et qui nécessite de l’assistance pour accomplir une activité courante de la vie quotidienne, et ce, même si cette personne est capable de vivre seule;

- personne de 18 ans ou plus, atteinte d’une déficience grave et prolongée et qui nécessite de l’assistance pour accomplir une activité courante de la vie quotidienne, sans lien familial avec la personne aidante, si une attestation d’un professionnel du réseau de la santé et des services sociaux certifie l’implication réelle de la personne aidante auprès de la personne aidée admissible en lui fournissant une assistance soutenue pour l’accomplissement d’une activité courante de la vie quotidienne.

De façon plus particulière, tant pour l’application du volet 1 que du volet 2 sera considérée comme une « personne aidée admissible » d’une personne aidante, pour la période de cohabitation ou d’aide minimale applicable pour une année, toute personne qui, pendant toute cette période, est l’une des personnes suivantes :

- soit le père, la mère, le grand-père, la grand-mère, l’oncle, la tante, le grand-oncle ou la grand-tante de la personne aidante ou de son conjoint;

- soit un autre ascendant en ligne directe de la personne aidante ou de son conjoint.

De plus, tant pour l’application du volet 1 que du volet 2 du nouveau crédit d’impôt, la personne aidée admissible ne pourra habiter un logement situé dans une résidence pour aînés ni une installation du réseau public.

Précisions concernant la notion de « personnes aidées admissibles » selon les volets

Pour l’application du volet 1 du nouveau crédit d’impôt, les personnes majeures suivantes feront également partie des personnes aidées admissibles dans le cadre du volet 1 : le conjoint ainsi que l’enfant, le petit-fils, la petite-fille, le neveu, la nièce, le frère et la sœur de la personne aidante.

Pour l’application du volet 2 du nouveau crédit d’impôt, la personne aidée admissible devra être âgée de 70 ans ou plus et ne comprendra pas le conjoint de la personne aidante.

Le tableau 1 en annexe présente les principaux paramètres des deux volets du nouveau crédit d’impôt remboursable pour les personnes aidantes.

Versement par anticipation du montant de base universel des volets 1 et 2 au titre du crédit d’impôt remboursable pour les personnes aidantes

Le gouvernement permettra que le montant de base universel de 1 250 $ au titre du volet 1 ou du volet 2 de ce crédit d’impôt fasse l’objet de versements par anticipation, sur une base mensuelle, à compter de 2021.

Par ailleurs, le montant réductible du volet 1 du nouveau crédit d’impôt pour les personnes aidantes ne pourra pas être versé par anticipation à la personne aidante.

Il ne pourra être demandé que lors de la production de sa déclaration de revenus.

Date d’application

Le nouveau crédit d’impôt remboursable pour les personnes aidantes comportant deux nouveaux volets remplace les quatre volets du crédit d’impôt pour les aidants naturels d’une personne majeure à compter du 1er janvier 2020.

Modifications apportées aux autres crédits d’impôt relatifs aux aidants naturels

Dès 2020, une personne aidante qui a payé des frais de répit à l’égard d’une personne aidée ayant une déficience grave et prolongée pourra demander un montant additionnel dans le cadre du crédit d’impôt remboursable pour les personnes aidantes. Cette aide pour frais de répit sera égale à 30 % du total des frais admissibles jusqu’à concurrence de 5 200 $ et ne sera plus réductible en fonction du revenu.

Les différentes modifications apportées au crédit d’impôt remboursable pour les personnes aidantes permettront d’accorder une aide fiscale bonifiée à la plupart des contribuables qui recevaient le crédit d’impôt remboursable pour relève bénévole ou le crédit d’impôt remboursable pour frais de relève donnant un répit aux aidants naturels. Conséquemment, ces deux derniers crédits d’impôt seront abolis à compter de 2021.

Toutefois, pour 2020, un particulier ne pourra, à l’égard de la même personne aidée admissible, demander, à la fois, le crédit d’impôt remboursable pour les personnes aidantes et le crédit d’impôt remboursable pour frais de relève ou le crédit d’impôt remboursable pour relève bénévole.

Simplification du versement du crédit d’impôt remboursable pour la solidarité au conjoint survivant

Ce crédit d’impôt est accordé sur une base familiale et est versé à un seul des conjoints dans le cas d’un couple.

Lorsque le conjoint qui a demandé le CIS décède, le CIS pour le ménage cesse d’être versé à compter du prochain versement suivant le décès.

Actuellement, le conjoint survivant peut bénéficier des versements que son conjoint décédé aurait dû recevoir au nom du ménage pour le reste de l’année. Cependant, il doit en faire la demande auprès de Revenu Québec en complétant une nouvelle annexe D.

Afin de réduire le fardeau administratif à la suite d’un décès et de permettre au conjoint survivant de bénéficier rapidement des montants auxquels il a droit, le CIS sera dorénavant versé automatiquement au conjoint survivant dès que Revenu Québec sera informé du décès du conjoint.

Date d’application

Le versement automatique s’appliquera à l’égard des décès survenant à compter du 1er juillet 2020.

Autres mesures

Programme de rabais à l’acquisition d’un véhicule électrique

Le gouvernement assure le financement, jusqu’au 31 mars 2021, des rabais pouvant atteindre 8 000 $ à l’acquisition d’un véhicule électrique et 4 000 $ à l’achat d’un véhicule entièrement électrique d’occasion.

Pour appuyer la transition énergétique des Québécois, le gouvernement prolonge le programme Roulez vert jusqu’au 31 mars 2026.

Les paramètres des rabais à l’acquisition d’un véhicule électrique qui s’appliqueront après le 31 mars 2021 seront précisés ultérieurement. Ces rabais permettront de fournir une aide financière qui s’adaptera à l’évolution du marché.

Plan pour assurer l’équité fiscale

Poursuite du plan d’action

Le gouvernement poursuit ses efforts pour percevoir les revenus fiscaux qui lui échappent.

Le Plan d’action pour assurer l’équité fiscale est la stratégie mise en œuvre par le gouvernement pour lutter contre l’évasion fiscale et l’évitement fiscal et pour assurer l’intégrité du régime fiscal.

Perception de la TVQ par les fournisseurs hors Québec

Le gouvernement du Québec réitère sa volonté que la TVQ soit perçue sur les biens corporels provenant de l’étranger et entend exiger des fournisseurs étrangers qu’ils perçoivent la TVQ lorsqu’ils effectuent, au Québec, des ventes de biens corporels à des consommateurs québécois.

Pour ce faire, le Québec souhaite procéder de manière harmonisée et coordonnée avec le gouvernement fédéral. Celui-ci a d’ailleurs également exprimé son intention d’exiger « que les sociétés numériques internationales dont les produits sont consommés au Canada perçoivent et versent les mêmes taxes que les sociétés numériques canadiennes ».

Compte tenu de la volonté commune des deux gouvernements, le Québec travaillera avec le gouvernement fédéral afin de mettre en place, en 2021, des règles harmonisées de perception de la TVQ et de la TPS/TVH par les fournisseurs étrangers.

Intensifier les actions de lutte contre l’évasion fiscale et l’évitement fiscal

Resserrer la réglementation dans le secteur des agences de placement de personnel

Le gouvernement prévoit que la détention d’une attestation de Revenu Québec valide en tout temps sera obligatoire pour les agences de placement de personnel titulaires de ce permis. Ainsi, les entreprises pourront régulariser leurs obligations fiscales auprès de Revenu Québec.

Autres mesures

1) Le gouvernement déterminera des mesures ciblées dans le secteur de la rénovation résidentielle afin de simplifier le respect des obligations fiscales.

2) Le financement accordé à la Régie du bâtiment du Québec sera augmenté afin d’intensifier les vérifications des antécédents judiciaires des répondants, des administrateurs et des actionnaires des entreprises de construction.

3) Le gouvernement accentuera les interventions dans le secteur financier et dans la nouvelle économie, notamment par les actions suivantes :

- augmenter le nombre d’inspections liées aux entreprises de services monétaires;

- poursuivre le développement de l’expertise dans le domaine des cryptomonnaies;

- permettre aux fournisseurs actifs sur des plateformes d’économie collaborative de mieux se conformer à leurs obligations fiscales.

Date d’application

Les présentes modifications s’appliqueront après la date de la sanction du projet de loi y donnant suite.

Préparé par :

Isabelle Nadeau, B.C.L., LL.B., LL.M. Fisc., est Associée chez Crowe BGK

Connectez avec elle :[email protected]

Jean-François Senécal, LL.B., D. Fisc., est Directeur principal en fiscalité chez Crowe BGK

Connectez avec lui : [email protected]

Jianyi Li est Conseiller en fiscalité chez Crowe BGK

Connectez avec lui : [email protected]