房地合一2.0之特定股權交易相關規範

財政部為使不動產稅制合理透明,並逐步落實居住正義,於105年1月1日開始實施房地合一稅制(簡稱房地合一稅1.0),針對個人出售持有期間在二年及一年以下之不動產,分別按35%及45%稅率課徵高額稅負,在此情形下,個人為規避短期買賣不動產重稅,採取透過營利事業買賣等各種不同的交易模式,來規避房地合一稅之課徵,其中一種方式就是將不動產證券化,以出售有價證券方式來規避房地合一稅,故財政部為防杜短期炒作不動產及遏止租稅規避,補足房地合一稅1.0版避稅之漏洞,日前已完成『房地合一稅2.0』之修法,並於110年7月1日起施行,本次修法主要重點之一為擴大房地課稅範圍,首度將『符合一定條件之股權或出資額交易(簡稱特定股權交易)』納入房地合一稅課稅範圍,以防堵個人假借公司股權移轉之名,而行房地交易之實之避稅行為。

什麼是特定股權交易?

依所得稅法第4條之4規定,特定股權交易係指個人或營利事業出售其投資國內外營利事業的股份或出資額,同時符合下列2個要件,不論出售部分或全部持股,均應依房地合一稅2.0課稅:

一、 交易日起算前一年內任一日(係指110年7月1日以後)直接或間接持有國內外營利事業之股份或出資額過半數。

二、 於股份或出資額交易時,該國內外被投資營利事業股權或出資額價值50%以上係由我國境內之房地所構成。

註1:交易未上市櫃股票已課房地合一所得稅者,免列入所得基本稅額課稅。

註2:排除屬上市、上櫃及興櫃公司的股票交易。

- 以其交易日起算前一年內任一日直接或間接持有該國內外營利事業之股份或資本額,超過其已發行股份總數或資本總額50%認定。交易日起算前一年之期間末日在110年6月30日以前者,以110年7月1日為期間末日。

- 持有期間計算,自股份或出資額取得之日起算至交易之日止,並採先進先出法認定。

- 取得日:

(1)其屬證券交易稅條例所稱有價證券者,為買賣交割日。

(2)屬前述有價證券以外者,為訂定買賣契約之日。

(3)因公司現金增資、股票公開承銷、公司設立時採發起或募集方式而取得者,為股款繳納日。

(4)以債權、財產或技術作價抵繳認股股款而取得者,為作價抵繳認股股款日。

(5)因公司盈餘或資本公積轉增資而取得者,為除權基準日。

(6)其他方式取得者,為實際交易發生日。

4. 交易日:

(1)其屬證券交易稅條例所稱有價證券者,為買賣交割日。

(2)屬前述有價證券以外者,為訂定買賣契約之日。

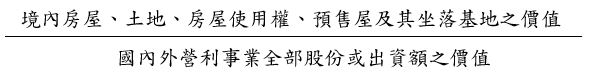

二、股權或出資額價值50%以上由我國境內房地構成之認定:

不動產占營利事業股份或出資額50%計算公式如下:

- 分母之價值認定,係以交易日前一年內最近一期經會計師查核簽證財務報告之淨值計算;如交易日前一年內無經會計師查核簽證之財務報告者,以交易日之該事業資產淨值計算之。但稽徵機關查得股權或出資額價值高於淨值者,按查得資料認定。

- 分子之價值認定,應參酌下列時價資料認定:

(1)金融機構貸款評定之價格。

(2)不動產估價師之估價資料。

(3)大型仲介公司買賣資料扣除佣金加成估算之售價。

(4)法院拍賣或財政部國有財產署等出售公有房屋、土地之價格。

(5)報章雜誌所載市場價格。

(6)其他具參考性之時價資料。

(7)時價資料同時有數種者,得以其平均數認定。

- 特定股權交易之股東為境內外個人,則個人需於股份或出資額交易日之次日起30日內,自行填具申報書,檢附契約書影本、繳納收據及其他有關文件,向該管稽徵機關辦理申報。

- 特定股權交易之股東為境內營利事業,則於交易年度營利事業所得稅申報期限內,不併計營利事業所得額,按所適用之稅率分開計算應納稅額,合併報繳。

- 特定股權交易之股東為境外營利事業,則於交易年度營利事業所得稅申報期限內,由營業代理人或其委託之代理人代為申報納稅。

結論

由上述房地合一稅2.0特定股權交易相關規範可知,目前採取穿透課稅原則,在計算境內房地價值占股權價值50%以上標準時,其範圍除被轉讓公司本身外,尚包括該公司控制之被投資公司所持有之房地價值在內,且該房地價值係以「市價」為基準,如持有不動產多年之營利事業,需特別注意此規定。此外,股東持有股份或出資額是否超過50%之期間計算,才是適用不同稅率之依據,而非按營利事業持有房地之期間計算。故未來個人或營利事業進行股權交易時,需謹慎注意該交易是否會被視同出售不動產交易,而需計算繳納房地交易所得。