Économie et report d'impôt pour les particuliers canadiens

En raison de la popularité de notre publication originale, nous avons mis à jour cet article afin de refléter certaines nouvelles limites et règles mises en place par les autorités fiscales.

On nous demande souvent quels types de placement doivent être utilisés pour optimiser l’épargne et maximiser son revenu après impôt. Il existe au Canada plusieurs régimes d’épargne avantageux sur le plan fiscal qui offrent un report d’impôt sur les revenus générés dans ces régimes. L’analyse qui suit présente les avantages et inconvénients des trois régimes d’épargne les plus utilisés.

Compte d'épargne libre d'impôt (CELI)

Le CELI est un compte de placement conçu pour permettre aux canadiens d’épargner à l’abri de l’impôt. Son avantage principal, en comparaison avec un compte de placement ordinaire, est que les revenus générés par les placements au sein du CELI ne sont pas imposables pour l’investisseur.

La cotisation maximale à votre CELI est de 6 000 $ en 2020. Si vous aviez 18 ans et résidiez au Canada en 2009, soit l’année où le gouvernement fédéral a instauré ce régime d’épargne, vous pouvez contribuer au plus 69 500 $ dans votre CELI pour 2020.

Le plafond annuel est fixé chaque année par le gouvernement fédéral. Des critères précis déterminent votre admissibilité au régime et le calcul du total de vos droits de cotisation à un CELI.

Un contribuable peut retirer toute somme désirée de son CELI à n’importe quel moment, mais ne pourra remettre la somme retirée dans le compte CELI que l’année civile suivante ou après. Bien que les cotisations ne soient pas déductibles dans le calcul du revenu imposable, les retraits sont libres d’impôt en tout temps.

Regime enregistré d'épargne-retraite (REER)

Le REER est un compte de placement conçu pour aider les canadiens à épargner en vue de leur retraite. Son grand avantage, comparativement à un compte de placement ordinaire, est de différer l’impôt sur les cotisations et sur les revenus générés.

Les cotisations que vous faites à votre REER ou à celui de votre conjoint(e) peuvent être déduites de votre revenu imposable annuel, sous réserve de certaines limites. Les revenus réalisés et accumulés dans votre REER bénéficient généralement d’un report d’impôt jusqu’à leur retrait (idéalement après votre départ à la retraite), après quoi ils deviennent imposables, tout comme le capital.

La date limite pour cotiser à un REER pour 2019 est le 2 mars 2020; le plafond de cotisation à votre REER correspond au montant le moins élevé de 18 % de votre revenu pour 2018 et de 26 500 $, majoré des droits de cotisation inutilisés des années précédentes. Les montants en question sont indiqués sur votre avis de cotisation 2018 reçu du gouvernement fédéral.

Vous pouvez cotiser à votre REER jusqu’à la fin de l’année où vous atteignez l’âge de 71 ans. Ainsi, si vous avez eu 71 ans en 2019, il s’agit de votre dernière année pour cotiser à votre REER. Cependant, si votre conjoint(e) a moins de 71 ans, vous pouvez cotiser à son REER jusqu’à la fin de l’année où il/elle atteint l’âge de71 ans.

Un particulier peut aussi se prévaloir de deux programmes incitatifs pour retirer des fonds de son REER sans conséquence fiscale. Le régime d’accession à la propriété (RAP) auquel l’acheteur d’une première habitation peut emprunter de son REER au plus 35 000 $ (25 000$ avant le 19 mars 2019) libre l’impôt pour l’utiliser comme mise de fonds. Un couple pourra retirer jusqu’à 70 000$ (35 000$ chaque) de leur REER. Le RAP devant être remboursé sur une période de 15 ans qui commence l’année suivant le retrait. Le Régime d’encouragement à l’éducation permanente (REEP) permettra au participant de financer ses études ou celles de son conjoint en retirant de son REER un maximum de 10 000 $ par année civile, jusqu’à concurrence de 20 000 $, en franchise d’impôt. Le REEP devant être remboursé dans une période de 10 ans qui commence l’année suivant le retrait.

Régime enregistré d'épargne-études (REEE)

Le REEE est un compte de placement conçu pour aider les canadiens à épargner en vue des études postsecondaires de leurs enfants. Son principal avantage, en comparaison avec un compte de placement ordinaire, est que les revenus de placement et les subventions (voir définition ci-après) à l’intérieur du REEE seront imposés dans les mains de l’enfant au moment du retrait. Ceci engendrera des économies d’impôt si le revenu de l’enfant est assujetti à un taux marginal d’imposition inférieure. Tout membre d’une même famille (grands-parents, parents, oncles, tantes) peut créer un REEE et y cotiser au bénéfice de l’enfant.

Subvention canadienne pour l'épargne-études (SCEE)

Souhaitant encourager les jeunes canadiens à poursuivre des études postsecondaires, le gouvernement fédéral verse chaque année une somme équivalant à 20 % de la cotisation annuelle, jusqu’à concurrence de 500 $ par enfant et sous réserve d’un maximum viager de 7 200 $.

Incitatif québécois à l'épargne-études (IQEE)

Le gouvernement du Québec a son propre programme incitatif dont la contribution représente 10 %, de la cotisation annuelle par enfant, plafonnée à 250 $, pour un maximum viager de 3 600 $. Le gouvernement provincial versera une somme supplémentaire de 50 $ par année aux familles à faible revenu et à revenu moyen, qui pourront éventuellement être ajoutés au montant de base.

Le programme incitatif du gouvernement fédéral et celui du gouvernement du Québec ont chacun leurs critères d’admissibilité distincts.

Si l’enfant pour qui le REEE est créé décide de ne pas faire d’études postsecondaires, les sommes déjà cotisées ne sont pas perdues. Ces sommes peuvent être transférées dans le REEE d’un autre enfant ou dans le REER du cotisant, si celui-ci a des droits de cotisation à un REER disponibles. Si les sommes sont retournées dans le REER du cotisant, les subventions annuelles gouvernementales devront être remboursées.

Tableau récapitulatif

|

CELI |

REER |

REEE |

|

|

Plafond annuel de cotisation? |

6 000$ (2020)

|

18% du revenu gagné, jusqu’à concurrence de 26 500$ (2019) |

Aucun, mais un maximum viager de 50 000$ par bénéficiaire s’applique |

|

Échéance fixe? |

Non |

Dernier jour de l’année du 71e anniversaire |

Non |

|

Cotisations libres d’impôt? |

Non |

Oui |

Non, mais donnent droit à des subventions fédérales et provinciales |

|

Impôt exigible sur les retraits? |

Non |

Oui, sauf s’ils sont associés au RAP ou au REEP (à rembourser) |

Oui, mais seulement sur les revenus générés et les subventions |

|

Restitution des droits de cotisation après un retrait? |

Oui (l’année suivant celle du retrait) |

Non |

Non |

|

Possibilité de reporter les droits de cotisation inutilisés? |

Oui |

Oui |

S.O. |

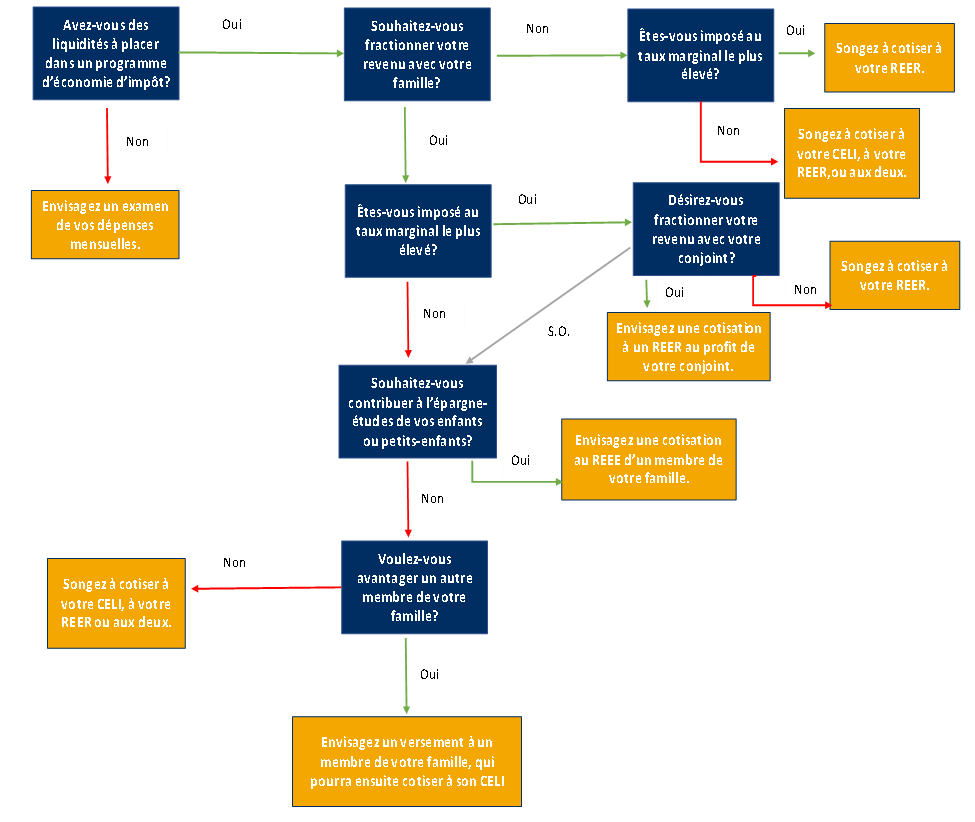

Arbre décisionnel

Nous vous invitons à consulter l’arbre décisionnel ci-dessous pour avoir une idée du régime qui convient le mieux à vos objectifs d’épargne. Ce diagramme vous éclairera sur les avenues possibles, mais nous vous recommandons de communiquer avec votre conseiller Crowe BGK avant d’aller de l’avant, car la bonne décision passe par une analyse complète de votre situation.

Cliquez sur l’hyperlien suivant pour agrandir l’image : https://12kgff238kxy3chero156cd6-wpengine.netdna-ssl.com/wp-content/uploads/sites/2/2019/01/table-FR.jpg

À propos des auteurs

Aaron Patrick Belcher, CPA, CGA, est Conseiller en fiscalité chez Crowe BGK.

Connectez avec lui : [email protected]

Jianyi Li est Conseiller en fiscalité chez Crowe BGK

Connectez avec lui: [email protected]